На рынке первичной недвижимости Москвы наметилось оживление, как со стороны покупателей, так и со стороны девелоперских компаний. Хотя, все мы знаем, что последние пару лет, несмотря на трудное положение, девелоперы вели себя активно. Строители в этот сложный экономический период почти единогласно приняли решение не сбавлять рабочий ритм: запланированные объекты строятся, выводятся на рынок и сдаются в эксплуатацию. А вот со стороны покупателей, соответствующей активности не наблюдалось. Ситуация была противоположная – почти полное затишье. Но март-апрель разбудили клиентов и, как отмечают эксперты, возросла покупательская активность, рынок постепенно приспособился к существующей ситуации. Более подробно про параметры спроса, предложения и цены будет рассказано ниже.

Параметры предложения

Сейчас на рынке первичной недвижимости Москвы представлен беспрецедентно высокий объем предложения. Борис Терехов, партнер Группы компаний SRG, называет цифру в 2,2 млн кв.м., по сравнению с мартом прошлого года данный показатель вырос на 69,2%. Лидером стал Юго-Восточный Административный Округ – здесь за I квартал 2016 года количество квадратных метров увеличилось на 76%. Анти-лидер – Зеленоград, здесь наоборот наблюдалось сильное сокращение – на 39%.

В компании ЦИАН подсчет ведется по количеству лотов, Александр Пыпин говорит о том, что сейчас на рынке представлено 35 000 квартир и апартаментов, в конце 2015 года их было 30 000, т.е. за текущий период количество выросло на 15%.

В «Метриум Групп» оценка объема предложения на рынке новостроек в границах «старой» Москвы также проводится по количеству квартир, но без учета апартаментов. Так, по данным Марии Литинецкой, сегодня в реализации находится 28 693 квартир, из них 15 078 (53%) относятся к массовому сегменту, 12 067 – к бизнес-классу (42%), 1 548 – к элитному (5%).

Относительно начала года рост предложения составил почти полторы тысячи квартир. Так, по итогам 2015 года на первичном рынке недвижимости в старых границах Москвы их экспонировалось 27 266 штук, 13 968 (51%) относились к массовому сегменту, 11 937– к бизнес-классу (44%), 1 361– к элитному классу (5%).

За год (апрель 2015 – апрель 2016) число жилых помещений выросло на 81% (рассматривает только первичный рынок). По итогам апреля 2015 года в реализации находилось 15 770 квартир, среди которых 6 300 (40%) относятся к массовому сегменту, 8 500 – к бизнес-классу (54%), 970 – к элитному (6%).

В Est-a-Tet в апреле этого года насчитали 2,6 млн. кв. м жилья, число корпусов, представленных на рынке первичной недвижимости столицы в «старых» границах почти достигло отметки 500 (на самом деле не хватило всего двух корпусов, сейчас их 498 штук). Что касается роста, то за год, предложение на рынке увеличилось почти на 30%.

Динамику роста общего числа квадратных метров на первичном рынке недвижимости можно отследить на диаграмме ниже. Аналитики компании Est-a-Tet рассматривают ситуацию в отрезке со 2 квартала 2012 года по апрель 2016.

Практически в течение всего периода наблюдается увеличение предложения – это один из самых заметных векторов развития сферы жилой недвижимости, рынок рос очень интенсивно, расчет был на стабильный покупательский спрос. Но 2014 год внес свои коррективы, оказалось что девелоперы, выводящие все новые и новые проекты, просто не успели адаптироваться к новым экономическим реалиям. Таким образом, сейчас у покупателей появился такой широкий выбор жилья, какого столица не видела, как минимум, последние десять лет. По самым скромным оценкам экспертов, существующего количества проектов, представленных на рынке первичной недвижимости Москвы, хватит на 3-4 года.

Что касается параметров предложения рынка, то здесь есть еще один заметный вектор развития. Как видно из диаграммы представленной ниже, с конца 2014 года количество квадратных метров в высоком ценовом сегменте постепенно сокращается, а число более доступных жилых проектов, наоборот, растет*. На самом деле эта тенденция появилась гораздо раньше, фактически сразу после кризиса 2009 года и с тех пор ее вектор не меняется. В границах старой Москвы становится все меньше земельных участков, где могли бы возводиться премиальные объекты, соответствующие всем существующим требованиям, зато освобождаются огромные территории бывших промышленных зон, где можно реализовывать отличные жилые комплексы более низкого класса комфортности.

*Данные предоставлены компанией Est-a-Tet, оценка проводилась по суммарной площади объектов в каждом классе комфортности.

Теперь рассмотрим, как распределяется предложение по округам в зависимости от класса комфортности.

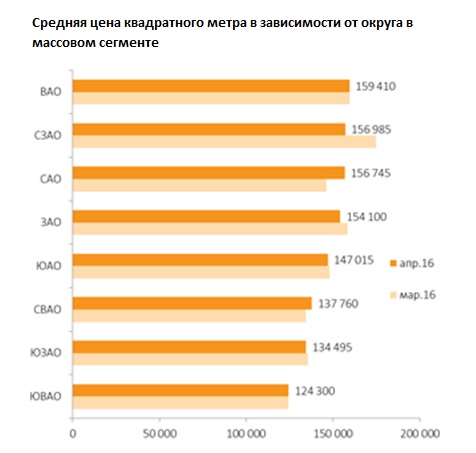

Начнем с массового сегмента. Аналитики «Метриум Групп» провели исследование рынка и выяснили, что больше всего таких новостроек находится в Юго-Восточном Административном Округе, его доля в общем объеме достигает почти 25%. На втором и третье Южный и Северо-Восточный Административные Округа.

Если мы говорим о бизнес-классе, то здесь лидером является Северо-Западный Административный Округ с показателем чуть более 17%. На втором месте с небольшим отрывом САО, а замыкает тройку лидеров ЗАО.

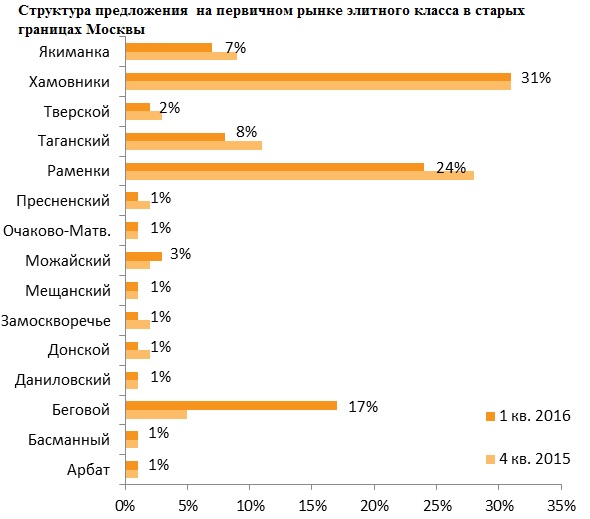

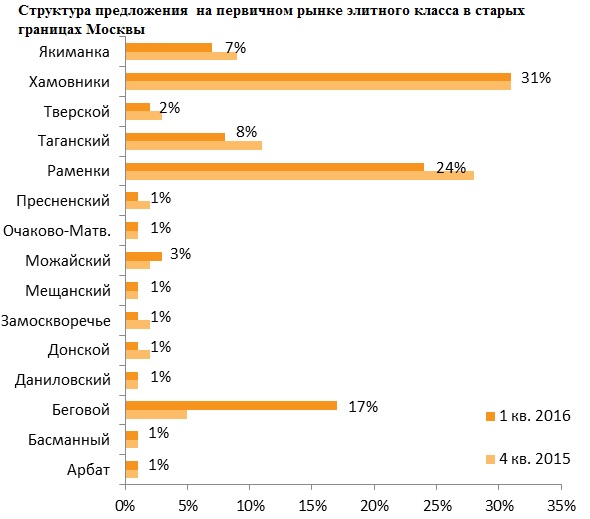

Хамовники являются безоговорочным лидером в элитном сегменте (31%), районы Раменки и Беговой занимают второе и третье места. Для остальных районов характерны несущественные доли.

По словам Виктории Волковой, специалиста департамента инвестиций E3 Investment, если смотреть статистику по выходу новых проектов, то среди административных округов лидирует Северный, здесь их появилось больше всего с начала года.

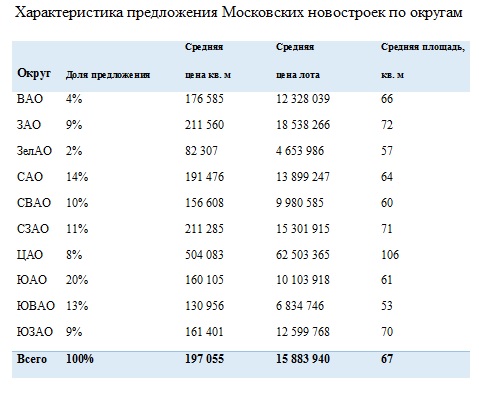

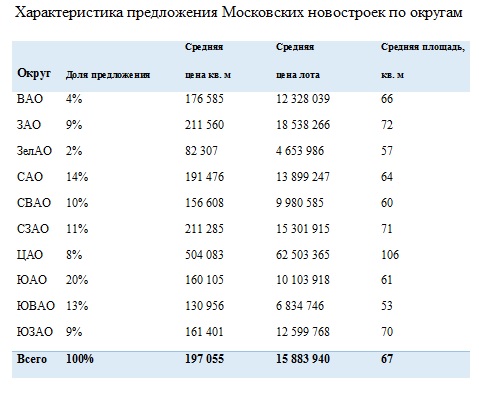

По данным ЦИАН, если оценивать распределение предложения без разбивки по классам комфортности, то пятерка лидеров выглядит следующим образом: ЮАО – 20% от общего предложения, САО – 14%, ЮВАО – 13%, СЗАО – 11%, СВАО – 10%.

Ценовые показатели

Теперь поговорим про ценовые показатели, последовательно представим те данные, которые нам предоставили эксперты рынка.

Александр Пыпин говорит о том, что стоимость квадратного метра на рынке первичной недвижимости в пределах границ «старой» Москвы сейчас держится на уровне 197 тыс. рубелей. За год произошло снижение на 10%, т.е. в апреле 2015 года этот показатель соответствовал цифре в 217 тыс. рублей, средняя стоимость квартиры снизилась на 15% (с 18,7 млн. рублей до 15,8 млн. рублей).

Борис Терехов представил аналитику за март, в соответствии с которой средневзвешенная цена на первичном рынке жилья «старой» Москвы составила 205,2 тыс. рублей.

Средняя стоимость квадратного метра в новостройках Старой Москвы, по данным Виктории Волковой, равна 186 тыс. руб. (это общая цифра, объединяющая эконом, комфорт и бизнес класс). В сегменте эконом цена квадратного метра равна 130 тыс. руб., в комфорт классе – 185 тыс. руб., и в бизнес классе – 243 тыс. руб.

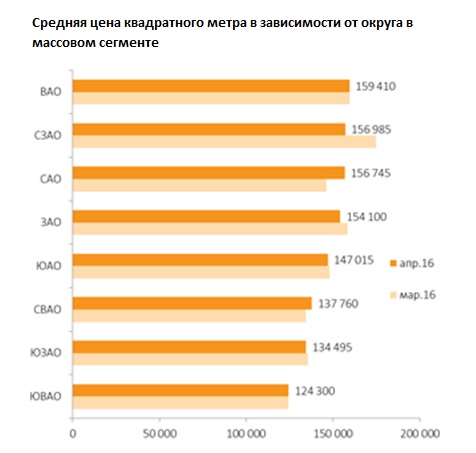

Приятные цены называет и Мария Литинецкая, по данным «Метриум Групп», в сегменте массмаркет квадратный метр можно приобрести за 143,5 тыс. рублей.

Что касается бизнес-класса, то наиболее доступные варианты можно найти в ЮВАО, здесь средняя цена предложения начинается от 181,7 тыс. рублей за кв. м. Самые дорогие квартиры сосредоточены в ЦАО – от 347,8 тыс. рублей за кв.м. А вообще, средний показатель стоимости в данном классе комфортности – 229,2 тыс. рублей за кв. м.

В сегменте элит самые доступные лоты можно было найти в Даниловском районе (321,1 тыс. рублей за кв. м), а также в районах Беговой (328,9 тыс. рублей за кв. м) и Можайский (344,9 тыс. рублей за кв. м). Самые дорогие предложения традиционно представлены в районе Пресненский (1,2 млн. рублей за кв. м), Басманный (1,1 млн. рублей за кв. м), Мещанский (0,96 млн. рублей за кв.м). Средний показатель стоимости в указанном классе комфортности – 690 тыс. рублей.

Показатели спроса

Итак, с предложением все понятно, мы довольно четко описали какой объем первичной недвижимости сейчас представлен на рынке, где он предлагается, по какой цене и к какому классу комфортности относится. Остался главный вопрос – покупается ли? На самом деле в начале материала мы уже оговорились про оживление покупательской активности, но, как это обычно бывает, есть и противоположные точки зрения.

Татьяна Калюжнова, руководитель «ИРН-Консалтинг» в недавнем аналитическом срезе по итогам работы рынка в мае, давала оптимистичные прогнозы и отмечала повышение покупательской активности с начала года, ее сохранение до текущего момента. При этом, по словам г-жи Калюжновой, особым спросом пользуются проекты массмаркет (эконом- и кофорт-класса).

Борис Терехов считает, что заметный спрос можно ожидать лишь к концу 2016 года. По его мнению, в осенне-зимний период новые проекты будут появляться все реже, девелоперы будут стараться их придержать, спрос начнет падать. Но, 31 декабря заканчивает свое действие программа субсидирования ипотечной ставки, это вызовет резкое увеличение покупательской активности.

Если анализировать общую ситуацию на рынке новостроек, то в E3 Group считают, что в мае 2016 года спрос был значительно ниже по сравнению с началом года. В январе-марте рост продаж был вызван главным образом, ажиотажем на фоне слухов об окончании действия программы льготной ипотеки. По прогнозам E3 Investment, московский рынок новостроек начнет восстанавливаться только в 2017 г. при условии, что начнут расти реальные доходы россиян. Но рост доходов жителей Москвы и России в целом критически зависит от мировых цен на продукцию нефтегазового сектора. Если цена на нефть не вернется к показателям 2010-2014 гг. ни о каком строительном буме не стоит и думать.

Среди прочих заметных тенденций Александр Пыпин называет перетекание спроса из Подмосковья на окраины и в промышленные зоны Москвы, где за последний год запущено много относительно недорогих проектов. В 2016 году появились в продаже такие масштабные объекты на окраинах города, как ЖК «Лучи», ЖК «Мир Митино», ЖК «Столичные поляны». Рынок новостроек Москвы по ценам и планировкам проектов сблизился с подмосковным.

Одним из главных рычагов управления покупательской активностью все еще остается цена. Многие застройщики разрабатывают скидочные программы, акции, предлагают клиентам бонусы. Но в реальности мало у кого остался достаточный запас прочности для продолжения демпинговых программ. Маржинальность в отрасли сильно сократилась, это отмечают все игроки рынка, и если ситуация в скором времени не изменится и не появится возможность провести индексацию цен на квадратные метры, то значительная часть девелоперских компаний будет работать в ноль – такой бизнес едва ли можно назвать привлекательным. Застройщики надеются на государственную поддержку, ожидая каких-то дополнительных мер от правительства, кто-то предлагает собственные решения. В любом случае, так просто сдавать никто не намерен.

.jpg)

.jpg)