В городских резиденциях премиум-класса SPIRES доля ипотеки достигла максимума за весь период реализации – более трети всех сделок проходят в кредит. Девелопер проекта TEKTA GROUP проанализировал структуру спроса и выяснил основные причины, по которым даже в высокобюджетных сегментах все чаще привлекаются заемные средства.

Согласно данным Росреестра, доля ипотеки в столичных жилых комплексах премиум-класса составила в 2019 году (с января по ноябрь) 29%. Причем в отдельные месяцы показатель был гораздо выше средних значений: в сентябре – 38%, в феврале и в апреле – 34%. В отдельных столичных проектах показатель оказался еще выше. Так, в городских резиденциях премиум-класса Spires доля сделок в ипотеку, по предварительным оценкам, составит в IV квартале 2019 года 35%. Для сравнения – в III квартале показатель был равен 25%.

Девелопер проекта Tekta Group назвал пять главных причин, по которым ипотека становится все более востребованным инструментом покупки даже среди обеспеченных покупателей.

1. Из «бизнеса» в «премиум» благодаря снижению ставки по ипотеке

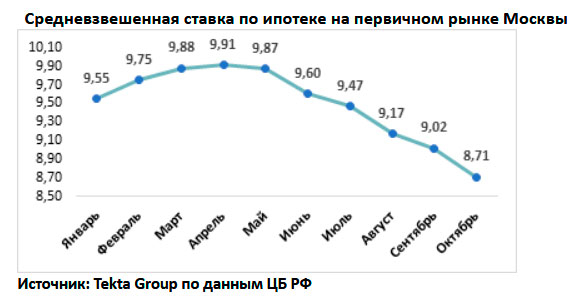

Со второй половины 2019 года ипотечная ставка показывает уверенное снижение. Если в апреле был отмечен пик 2019 года (9,91%), то уже к октябрю средневзвешенная ставка по выданным в Москве кредитам на первичном рынке уменьшилась до 8,71%. Это привело к перераспределению спроса в пользу более дорогих объектов. Так, по подсчетам девелопера Tekta Group, 12% клиентов, купивших квартиру в проекте премиум-класса Spires, изначально рассматривали для себя новостройки бизнес-класса, однако в конечном счете привлекли ипотеку, чтобы выбрать комплекс на класс выше.

2. Поиск новых инвестиционных инструментов

Традиционно именно в конце года банки предлагают специальные условия по депозитам. Так, в декабре 2018 года средневзвешенная ставка по открытым рублевым вкладам сроком от года в Москве составила 6,87%. Спустя год из-за снижения ключевой ставки банки уже не могут предложить столь же интересные условия, поэтому, забрав вклад и получив проценты, клиенты находятся в поиске новых источников для инвестиций. Такие покупатели выбирают проекты, уже доказавшие свою ликвидность за счет роста цен. Более того, многие покупатели даже берут ипотеку на небольшую сумму, если текущих средств не хватает. К примеру, в городских резиденциях Spires всего за три квартала средняя цена квадратного метра увеличилась на 85 тысяч рублей. Такая динамика позволила не только приумножить капитал, но и «покрыть» проценты по ипотеке.

3. Предновогодние скидки и премии на работе

Декабрь – самый выгодный период для покупки жилья на первичном рынке. Для поддержания спроса перед новогодними праздниками девелоперы предлагают щедрые скидки, которые позволяют сэкономить несколько сотен тысяч рублей. Однако загвоздка в том, выплата годовых бонусов и премий на работе в большей части компании запланирована на январь, когда девелоперы уже завершают свои акции. Выходом из ситуации становится ипотека. Клиенты берут небольшой кредит, планируя погасить его полностью или частично после получения премии на работе. Переплата выходит минимальной, при этом удается сэкономить немалую сумму.

4. Изменение портрета покупателя и «семейная» ипотека

Если еще пять лет назад большую часть покупателей новостроек премиум-класса составляли клиенты от 40 лет и старше, то сейчас наблюдается снижение возраста. К примеру, в городских резиденциях премиум-класса Spires каждая десятая сделка приходится на покупателей до 25 лет, а 30% всех договоров подписывают клиенты в возрасте 26-35 лет. Преимущественно речь идет о парах с детьми, которые активно привлекают кредиты по льготной «семейной» ипотеке от 4,5% годовых. По предварительным подсчетам девелопер проекта Tekta Group, в IV квартале 2019 года 25% всех кредитных сделок пройдут именно с данной субсидией. Таким образом, меры поддержки оказались весьма актуальны и для обеспеченных клиентов.

5. Поправки в 214-ФЗ и долгосрочное планирование

1 июля 2019 года вступили в силу поправки в 214-ФЗ, которые уже привели к росту стоимости квадратного метра в проектах, перешедших на продажу через эскроу-счета. В результате, многие клиенты изменили подход к покупке жилья, рассматривая недвижимость на перспективу, как можно большей площади. Девелопер Tekta Group отмечает, что 15% всех клиентов, воспользовавшихся ипотекой, приобрели сразу две соседние квартиры с целью объединения. Причем «пакетную» сделку совершали даже несемейные покупатели, опасаясь возможных сложностей с «расширением» через несколько лет из-за удорожания недвижимости.

«В премиум-классе ипотека рассматривается клиентами, как реальный инструмент экономии и даже приумножения средств, – отмечает Наталья Сазонова, директор по развитию компании «Метриум» (участник партнерской сети CBRE). – Были случаи, когда при наличии всей необходимой суммы клиенты брали «семейную ипотеку», поскольку ставка по кредиту оказывалась ниже, чем по текущему вкладу, где хранились деньги. Рост доступности кредитования позволяет частично нивелировать увеличение стоимости квадратного метра. Однако в любой момент ситуация может измениться, как это уже было годом ранее. Поэтому лучше взять ипотеку по текущим ставкам, которую в конечном счете можно рефинансировать, чем ждать дальнейшего снижения процентов по кредиту. К тому же, стоимость жилья скорее всего вырастет больше, чем составит ваша экономия на процентах по кредиту».

Старт продаж проекта на Васильевском острове. Квартиры от 7,4 млн ₽ у Финского залива. Скидка до 300 000 ₽ до 28.02. Отделка TechnoBox.

+7 (812) 767-XX-XX legenda-novaya-zemlya.ru10 минут от метро Балтийская. Разнообразие планировок, отделка White box. Приватный зеленый двор с детскими площадками для разных возрастов.

+7 (812) 604-XX-XX stavni-obvodny.ruКвартал в духе Северной Европы на Васильевском острове. Потолки от 3-х метров, большие окна. Новые дома в продаже.

+7 (812) 214-XX-XX spb.brusnika.ru.jpg)